di Luca Salomone

Grandi manovre nel real estate, dove passa di mano Aedes Siiq: il gruppo, presente da quasi cento anni sul mercato telematico azionario di Borsa italiana, si avvia ora al delisting. Questo dopo l’acquisto, in dicembre, per 45 milioni di euro, di una quota complessiva del 54,86% da parte del veicolo Domus. A vendere sono state in massima parte Augusto società per azioni (in liquidazione) e, per una piccola quota, Palladio holding.

Scatta l'Opa obbligatoria

Il deal ha fatto abbondantemente scattare l’offerta pubblica di acquisto totalitaria e obbligatoria e dunque la sospensione al listino.

Ad aggiudicarsi la Siiq milanese, nata a seguito dell’operazione di scissione della preesistente Aedes (oggi Restart), fondata nel 1905, è appunto una società ad hoc, formata da tre soggetti: il colosso Usa Hines che copre 25 Paesi e vanta un patrimonio di 92,3 miliardi di dollari, il private equity americano Apollo, con asset in gestione, al 30 settembre, per 92 miliardi di dollari e Vi-ba, impresa vicentina già azionista di Aedes.

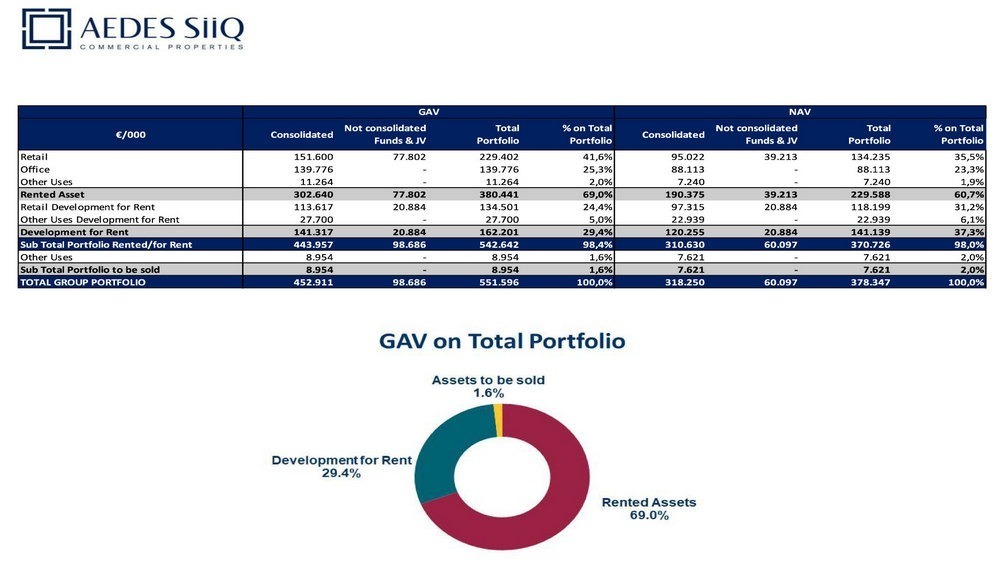

L’acquisita dichiarava, a fine giugno, nell’ultimo bilancio, un patrimonio immobiliare complessivo (considerando anche le partecipazioni), di poco inferiore agli 800 milioni di euro, un dato che comprende, per la parte distributiva, i lavori in corso al Roero retail park di Cuneo, al Serravalle retail park (Alessandria) e gli interessi nel San Marino outlet experience. Al contrario è sfumato a maggio, causa pandemia, il progetto, da 84 mila mq, di Caselle open mall, dislocato presso l’omonimo aeroporto torinese.

L’Opa, precisa una nota ufficiale, “ha per oggetto 126.687.361 azioni Aedes, pari al 45,15% del capitale sociale dell’emittente alla data odierna (3 gennaio), corrispondenti alla totalità delle azioni dell’emittente stessa, dedotte le 153.919.908 azioni Aedes già detenute dall’offerente”.

Voci (fondate) in Galleria

Il prezzo per titolo è stato fissato a 0,2922 euro, il che porta la cifra di questo secondo giro a 37 milioni e, quindi, a un dato finale sopra gli 80 milioni di euro.

L’offerta dovrebbe concludersi per entro un mese circa: esattamente in un periodo di 15-25 giorni, calcolati a Borsa aperta, cioè senza sabati, domeniche e festività (nello specifico le passate ferie natalizie).

Questa potrebbe non essere l’unica grande operazione del settore. Infatti, secondo voci sempre più insistenti, Ion investments, gruppo hi-tech della finanza e credito di matrice italo-irlandese, già proprietario di Cerved, sarebbe sul punto di rilevare Prelios, operatore internazionale con asset in gestione per 40 miliardi di euro. In Italia, fra i lavori in corso, c’è, per esempio, la rivisitazione della Galleria Alberto Sordi di Roma centro storico.